股票配资平台公司 “懂王”未上台,MAGA之风已席卷华尔街! 这家x86架构开创者踏上长牛之路?

子弹擦过特朗普的那一刻起, 2024年美国总统大选几乎失去悬念,马斯克甚至将特朗普与美国历史上最伟大总统之一西奥多·罗斯福相提并论,称赞他坚韧不拔的新一代美国领袖精神。在遭遇枪击事件之后,特朗普本已领先的支持率迅速上升,大幅领先现总统拜登。有着“懂王”称号的特朗普在近日重新刮起的“MAGA之风”,已全面席卷华尔街,这些顶级机构用真金白银拥抱那些有望长期受益于“懂王”政策的股票,其中,附带AI标签的这家开创x86架构的老牌芯片巨头英特尔(INTC.US),在芯片股全线暴跌之际走出独特的反弹风景线。

沪深京三市共计3266股上涨,1826股下跌。市场成交额为7176.96亿元,已连续6个交易日维持7000亿元水平。北上资金小幅净流入10.45亿元。

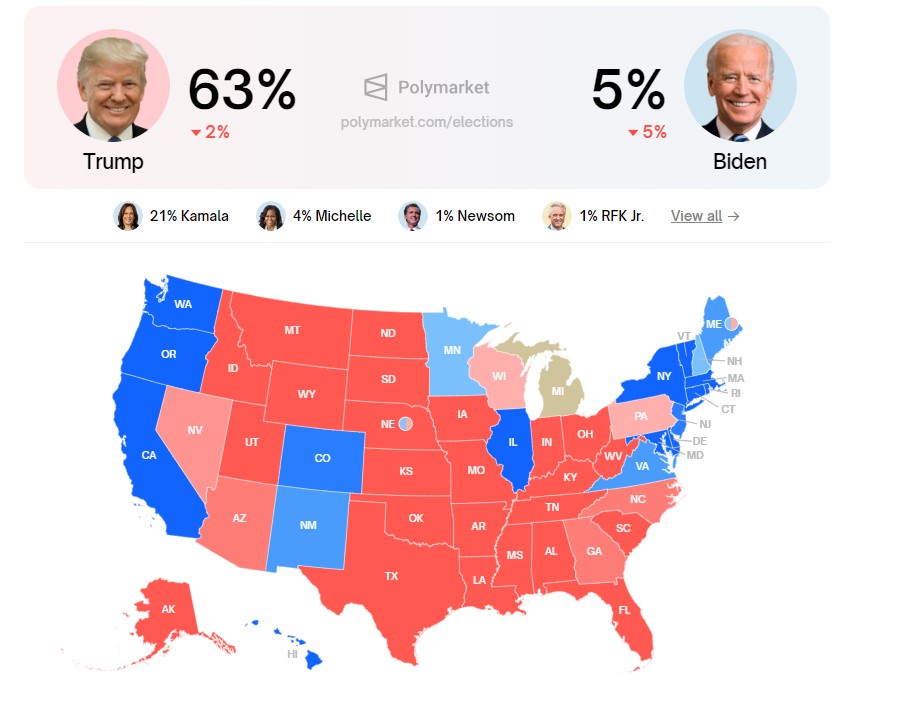

据了解,美国2024大选预测平台Polymarket显示,特朗普在11月大选中获胜的概率在遭遇枪击事件后一度飙升10多个百分点,达到惊人的75%,目前徘徊在63%。而其竞争对手拜登的胜选概率堪称暴跌,目前仅在5%附近,而美国副总统哈里斯的支持率则升至20%附近,但仍然无法和特朗普相提并论。

金融市场的投资者们普遍认为特朗普遇袭事件将成为美国大选的最重要转折点之一,全面强化特朗普的政治领袖形象,将为11月特朗普重返白宫奠定基础,尤其在支持特朗普的选民心中,他被视为团结美国选民的历史性的英雄之一。甚至在一些支持共和党但不支持特朗普的金主们看来,特朗普在“上帝庇佑”之下躲过子弹,意味着下一任总统非他莫属。相比之下,来自民主党的对手——现任总统拜登的在临场反应、演讲逻辑甚至党内支持率等方面的弱点更为凸显。

在华尔街,自从拜登在上个月的总统选举辩论中表现不佳提振特朗普的胜选前景以来,“特朗普交易”风靡全球市场。“特朗普交易”的覆盖范围非常广泛,交易员和策略师们普遍共识在于,在MAGA政策基调之下,特朗普当选将刺激受益于宽松财政政策和更大贸易保护主义的通胀组合交易——即押注美元走强,美国债券收益率上升,同时美国本土工业巨头受益,以及银行、医疗保健和能源股上涨,无一例外,这些资产近日跟随“特朗普交易”浪潮而逆势反弹。

MAGA即“让美国再次伟大”(Make America Great Again)的英文简称,既能用来指代特朗普政府所有政策的基调,也被一些主流媒体用来指代特朗普本人以及狂热支持特朗普的美国选民。媒体创造出的“特朗普经济学”这一词则等同于低利率和低税收,目标是通过低息与减税为主导的宽松财政计划“让美国再次伟大”。

MAGA之风席卷华尔街,英特尔堪称最核心的“懂王概念股”

英特尔,也许是新一轮“AI投资狂潮”的最大AI赢家。特朗普胜选已成为多数投资者的基本共识,而从最新的消息来看,有着“懂王”称号特朗普在贸易保护主义政策方面可能相比于2016年他上台时以及拜登政府时期更加猛烈。

在一些分析师看来,投资者们能够想象到的是,奉行贸易保护政策、迫切希望高端制造业回流美国本土的“懂王”在11月成功重返白宫,未来对于英特尔的补贴支持力度或将不断升级,甚至不排除动用政策力量使得台积电被迫将一些核心芯片订单转移至英特尔或者台积电位于美国即将建成的芯片工厂,带动美国芯片制造业步入繁荣增长局面。

特朗普在近期的讲话中频繁强调“制造业回流美国”这一趋势的重要性,在他看来,有着“芯片代工之王”称号的台积电抢占了原本属于美国芯片制造商们的繁荣局面,特朗普表示,美国几乎所有芯片制造被“台积电抢夺”,且没有得到任何好处。在他的言论中我们能够看出,特朗普力争在上台后开启比2016年更为严格的贸易保护主义政策,尤其是他希望英特尔、格芯这两大美国本土芯片巨头能够抢占台积电无比庞大的芯片订单。

当特朗普关于芯片制造与贸易保护升级的言论出炉后,美股芯片股全线暴跌,毕竟多数芯片巨头依赖台积电产能。而特朗普言论无疑令台积电前景遭重创,使得台积电即使业绩超预期也无力提振萎靡股价,英伟达与AMD等依赖台积电的芯片巨头也面临产能不确定前景。

虽然阿斯麦Q3业绩展望不及预期以及降息预期推动美股风格切换也是芯片股暴跌的逻辑,但是从周三以来市场定价来看,明显市场认为“懂王”言论更具有杀伤力,并且华尔街已经开始定价“懂王”上台后英特尔可能成为最大赢家之一。从周三以来的芯片股走势来看,有着“全球芯片股风向标”称号的费城半导体指数(.SOX)两日暴跌7%,而今年以来持续萎靡的英特尔股价却逆势反弹,自7月以来英特尔股价大举反弹近15%,费城半导体指数则下跌超2%。

英特尔与格芯(GFS.US)均为美国本土芯片制造商,但是不同于英特尔聚焦于10nm及以下高端制程,格芯聚焦于成熟制程。不过格芯近日股价也实现逆势增长,尤其是周三美国芯片股全线暴跌之际,格芯逆势上涨近7%。

英特尔近期的强劲反弹趋势引来越来越多投资机构重点关注,在这些机构看来,英特尔股价从特朗普遭遇枪击的那一刻起,悄然踏上了“长牛之路”,堪称最具潜力的“懂王概念股”。Northland Securities近日发布研报称,维持英特尔“买入”评级,维持12个月内目标价68美元(周四英特尔收于34.870美元)。

Global Equities Research则更加激进,长期看好英特尔涨至100美元。Global Equities表示,美国政府高额补贴将全面助力英特尔实现高端芯片代工领导者这一雄心壮志,进而助力英特尔未来成为“下一代AI芯片”制造领域的全球领军人物。Global Equities表示,主要因英特尔拥有 18A、14A 和 10A 这些最先进芯片制程技术路线,对于英伟达、AMD等芯片巨头未来更高性能的AI芯片量产计划至关重要。

英特尔的雄心壮志:AI PC与芯片代工梦

从业绩预期的角度来看,在有望引领新一轮消费电子更换浪潮的AI PC领域占据核心主导地位,以及英特尔在高端芯片制程领域的“代工梦”,可能是促进英特尔长期业绩扩张趋势以及股价长牛走势的重要催化剂。

华尔街知名投资机构Melius Research近日发布报告称,AI领域的“后进者们”,比如英特尔、AMD 、IBM甚至包括苹果的股价涨势可能将在今年下半年开始追赶英伟达、微软和谷歌等人工智能领域的绝对领军者,引领新一轮的“AI投资狂潮”。

这里的后进者并非指它们在AI底层技术方面处于发展落后态势,而是指它们在某一特定领域的发力布局时间相对较晚,市场份额远不及行业领军者,或者股价涨势落后于领军者们。比如英特尔虽然在数据中心AI芯片市场显得毫无份额可言,但凭借x86生态优势参与布局AI PC,以及进军芯片代工领域的蓝图,或将提振英特尔估值。

Melius在研报中指出,AMD 和英特尔有望从AI PC浪潮中全面获益,这两大x86架构芯片巨头集成CPU+NPU+GPU的处理器硬件将用于搭载微软Windows操作系统的全新AI PC终端设备。与此同时微软即将在其“Copilot+ PC”中推出“Recall”功能,Melius表示这可能是最接近杀手级应用所带来的升级理由。

在Melius看来,AI PC或将是英特尔股价持续上行的重要催化剂,英特尔数十年来深耕于PC端的x86架构CPU领域,早已在PC领域具备强大的软硬件开发者生态与供应链合作体系以及庞大的忠诚用户群体。

今年以来,AMD与英特尔这两大x86架构CPU巨头纷纷加大力度布局AI PC,高通则通过推出基于ARM架构的高性能中央处理器大举进军AI PC领域。在今年的Computex会议上,AMD CEO苏姿丰邀请了一系列合作伙伴上台——从惠普首席执行官恩里克·洛雷斯到华硕董事长Jonney Shih,讨论在他们即将推出的AI PC端采用AMD的全新Ryzen AI 300系列处理器,同时这些PC厂商在今年也表示将配置英特尔新款基于AI量身打造的处理器。

英特尔全新推出的酷睿Ultra 处理器将AI专用的神经处理单元(NPU)与Arc GPU集成至CPU,其中NPU专门用于AI推理任务加速,这一款集成CPU+NPU+GPU的中央处理器被设计为公司“最高效的处理器”,标志着AI PC时代正式到来。英特尔面向笔记本电脑的 Lunar Lake 处理器拟定于 2024 年下半年上市,这款芯片具有“全新的低功耗架构以及显著的 IPC 改进”,GPU 和 NPU模块的AI数据处理性能则比Meteor Lake 高出三倍。

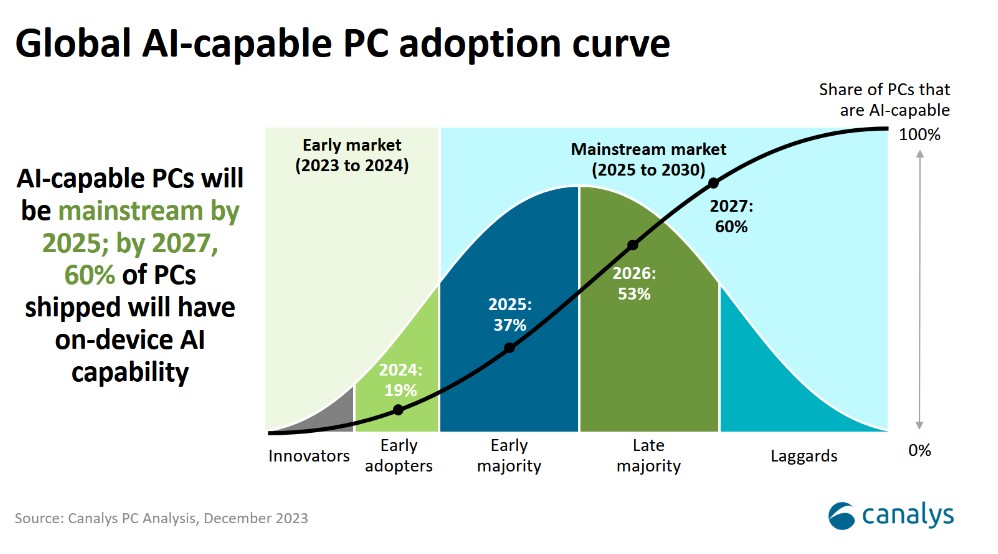

研究机构Canalys最新预测数据显示,2024年堪称“AI PC元年”,预计2024年全球AI PC出货量将达到 5100 万台,占个人电脑(PC) 总出货量的 19%。但这仅是市场转型的开始,预计到 2028 年,AI PC出货量将达到2.08亿台,预计届时占PC总出货量份额有望超过70%,2024 年至 2028 年期间的复合年增长率(CAGR)将达到惊人的42%。

对于英特尔向“全球芯片代工厂”转型的先进制程芯片代工业务方面,英特尔预计,该公司旗下的芯片代工厂的整体经营亏损预计将在2024年达到峰值,并计划从现在到2030年的某个时间实现高达40%的Non-GAAP准则下毛利率以及高达30%的Non-GAAP准则下营业利润率。英特尔CEO盖尔辛格近日表示,愿意为任何公司代工芯片,其中也包括长期竞争对手英伟达与AMD。盖尔辛格预测,到2030年,英特尔将主要通过满足对AI芯片的庞大需求,使其芯片代工业务达到全球第二规模,其规模可能仅略输于代工之王台积电。

盖尔辛格还表示,公司业务转型正在顺畅进行,将比芯片制造领域的竞争对手“领先一步”实现更加先进的18A制程节点,而18A先进制程将使得英特尔在成本方面重新与竞争对手持平。“18A”等芯片制造类别,既指英特尔规划的1.8nm级别芯片,也指英特尔所规划的3D chiplet先进封装工艺路线图。

英特尔具备想象空间的芯片代工业务也是投资机构Global Equities Research看好英特尔涨到100美元的核心逻辑。“85亿美元的免费政府资金是个非常乐观的开始。但除此之外,英特尔还规划出了能够制造出更高性能的‘下一代’基于18A、14A 和 10A 制程工艺AI芯片的芯片制造公司,而英特尔高端芯片制造以及3D先进封装,可谓是推动AI技术加速发展所必需的技术。” Global Equities在一份报告中写道。

除了英特尔1.8nm级别芯片代工有望领先于竞争对手,英特尔领先台积电与三星的Foveros先进封装技术也是Global Equities看好英特尔在AI芯片代工领域斩获更多订单的核心逻辑。Foveros从技术特点来看领先于台积电2.5D CoWoS技术,名为Foveros的3D先进封装技术是一种首创的芯片堆叠解决方案,预计AI芯片将成为该技术的最大规模应用对象;英特尔的该技术可以使处理器的计算块垂直堆叠、而不是并排堆叠。英特尔表示,其规划到2025年3D Foveros封装的产能将达到当前水平的四倍。

当前AI芯片需求可谓无比强劲,未来很长一段时间可能也是如此。台积电管理层周四在业绩说法会上表示,AI芯片所需的CoWoS先进封装预计供不应求持续至2025年,2026年有可能小幅缓解。在“Advancing AI”发布会上,英伟达最强竞争对手AMD将截至2027年的全球AI芯片市场规模预期,从此前预期的1500亿美元猛然上修至4000亿美元,而2023年AI市场规模预期仅仅为300亿美元左右。知名投资机构I/O Fund预计2027年全球AI数据中心市场的总计潜在市场规模将达到4000亿美元,而到2030年预计将达到惊人的1万亿美元。

景气度周期仍在持续! 芯片股狂热涨势,也许还未结束

虽然金融市场开始将英特尔视为上涨潜力最大的“懂王概念股”,但是聚焦于PC芯片的英特尔本质意义上仍然是一只非常纯正的芯片股,其股价长牛预期背后同样离不开芯片行业景气度上行周期所提供的强力支持。

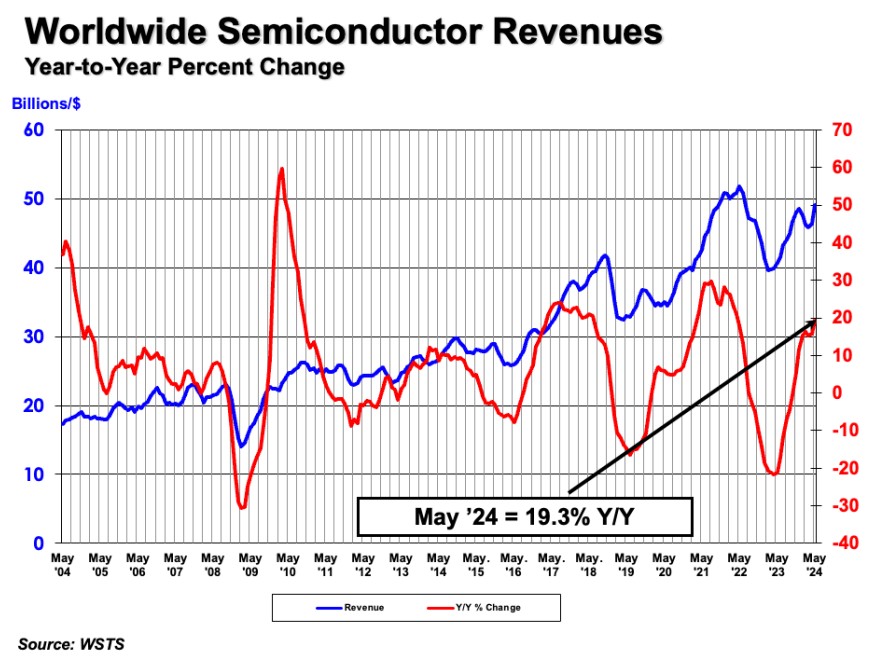

由AI芯片引领的这一波芯片行业复苏趋势可谓愈发明朗,美国半导体行业协会 (SIA) 近日公布的数据显示,2024 年5月份全球半导体销售额总计 491亿美元,较上年同期大幅增长19.3%,环比实现增长4.1%。关于2024年半导体行业销售额预期,SIA 总裁兼首席执行官 John Neuffer 在数据报告预计2024 年整体销售额将相比于2023年实现两位数级别增幅。

当处理天量并行化计算的服务器AI芯片部署规模达到基础算力需求以及基本性能支撑时,按照技术发展趋势,在包括智能手机、人形机器人在内的消费电子等应用终端,以及电动汽车软件系统和工业生产等应用终端,AI大模型势必将最终融入这些终端,也就是端侧AI。台积电管理层周四强调,台积电几乎所有的芯片代工客户都希望在端侧加入AI大模型。

相比于云端AI,兼具高效率、极速响应以及个性化等显著优势的端侧AI更符合消费者实际需求。按照芯片大厂们的技术路线,PC、智能手机以及智能手表等应用端,AI芯片将以CPU为核心,集成NPU与GPU技术,这意味着消费电子芯片换代需求不久后将接力数据中心服务器芯片需求,迎来需求爆发。Allied Market Research预计,从芯片类型来看,以CPU为核心的应用终端AI芯片细分市场将在全球AI芯片市场中占据多数份额。

因此,随着端侧AI大模型融万物,意味着不仅AI基础设施—-即数据中心AI芯片需求激增,PC、智能手机、智能手表以及人形机器人等以CPU为核心的中央处理器、存储芯片、覆盖电动汽车的MCU,以及覆盖工业领域的模拟芯片等芯片更新换代需求有望自2024年以来迎来一波激增期。

全球顶级金融机构野村近日发布报告称,随着周期性技术复苏扩大到其他消费电子终端市场,将支持整个芯片行业进入下一轮的景气度上升周期,预计将从今年下半年全面持续到2025年。野村预计未来几个月全球芯片销售额将呈现强劲增长趋势,预计AI芯片需求带动下,终端芯片市场的周期性复苏将从人工智能服务器扩大到传统服务器、PC以及智能手机核心CPU芯片以及电动汽车MCU其他主要计算领域。

华尔街大行美国银行发布研报称,当前的芯片行业复苏周期始于2023年末期,目前仅处于第三季度,这意味着强劲的复苏态势可能持续至2026年中期。美银分析师们指出,芯片行业在经历极度萎靡的下行周期后,通常将迎来长达10个季度的景气度上行周期,而这一模式才刚刚开始。

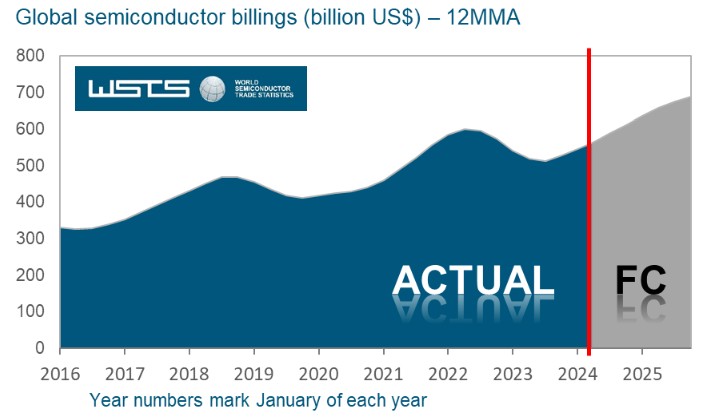

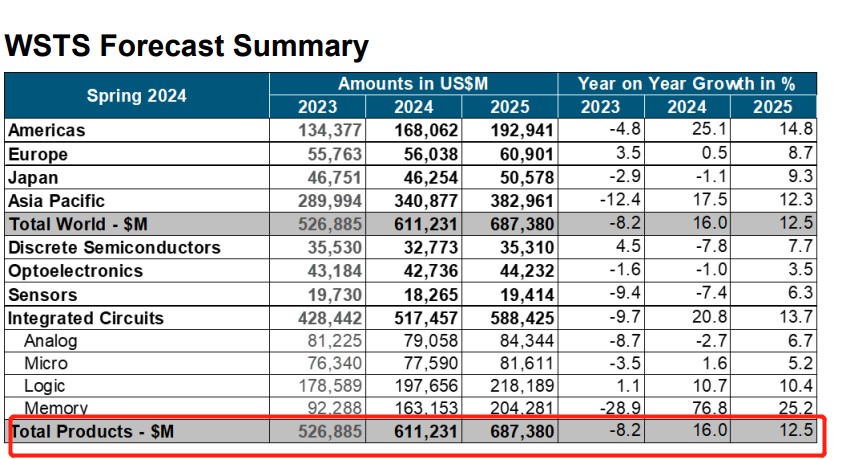

世界半导体贸易统计组织(WSTS)近日公布的最新半导体行业展望数据显示,预计2024年全球半导体市场将出现非常强劲的复苏趋势,WSTS对于2024年全球半导体市场销售额规模预期相比于2023年年末的预测报告大幅上调。对于2024年,WSTS预测市场规模为6110亿美元,意味着将相比于上年大幅增长16%,这也是对2023年年末预测的大幅向上修正。

WSTS表示,2024年的预期修订反映了过去两个季度的强劲表现,特别是在计算终端市场。2023年市场大幅萎缩之后,WSTS预计2024年,主要将有两个核心芯片产品类别将推动2024年实现两位数级别的销售额增幅,分别是包含CPU以及GPU在内的逻辑芯片类别总销售额增长10.7%,以及最能反映芯片周期的DRAM和NAND所主导的存储芯片类别有望在2024年激增76.8%。

展望2025年股票配资平台公司,WSTS预测全球半导体市场的销售额规模有望达到6870亿美元,意味着全球半导体市场有望在2024年本已无比强劲的复苏趋势之上再增长约12.5%。WSTS仍然预计这一增长将主要由存储芯片类别和逻辑芯片所大力推动,预计在AI热潮助推之下这两个类别的整体规模在2025年有望飙升至2000亿美元以上。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP